DeFi — не только интересная, инновационная и высокотехнологичная сфера деятельности, но еще и совокупность самых разных, порой весьма необычных финансовых (экономических) механик, которые могут быть применены в области криптоактивов. Об этом расскажу в серии из трех материалов, посвященных децентрализованным финансам.

Дисклеймер

Никакая часть статьи и/или всей трилогии, а равно и материал полностью, не являются финансовой, инвестиционной и/или иной рекомендацией. В базисе ваших DeFi-стратегий должен лежать принцип DYOR — исследование только собственными силами и инструментами. Автор излагает личную точку зрения и опыт, а все данные представлены исключительно в ознакомительных и образовательных целях. Ни автор, ни редакция не несут ответственности за любые ваши действия в DeFi.

Содержание трилогии

Коротко:

В первых двух частях расскажу о важном из прошлого и настоящего, а в третьей — представлю обширный прогноз, но не на собственных умозаключениях, а на уже существующих сервисных решениях.

Черный понедельник

Хорошо, что первая часть выйдет после 7 апреля 2025 года. Почему? Потому что, как и падение 12 марта 2025 года, и многие другие — лучшая демонстрация дисклеймера, а также подтверждение довода о том, что завышенные проценты работают, но недолго и в итоге дают больше минусов, чем плюсов. Как и любой необъективный подход к финансам в целом. Помните об этом.

Введение

С одной стороны, «число активных пользователей децентрализованных приложений в первом квартале 2025 года сократилось на 3%, TVL DeFi-протоколов обвалился на 27%, а объемы торгов на рынке NFT снизились на 24%, экосистема dapps потеряла в результате взломов и скамов более $2 млрд». Наврядли после таких данных захочется кому-то работать с децентрализованными финансами?.. Возможно, что единственный, кто захочет, — это никто.

С другой: «хотя рынок крипты трясет, стейблкоины держат марку — их предложение взлетело на $30 млрд за первый квартал; пока инвесторы пережидают турбулентность и опасаются новых экономических встрясок, такие монеты стали для них настоящим спасением».

С третьей — DeFi много лет, начиная года с 2018-го, держится в лидерах трендов. Скажем, «в отчете Binance Research (на 2025-й год) описаны стремительные темпы роста ключевых секторов блокчейн-экосистемы, включая инфраструктуру, DeFi, NFT, гейминг, стейблкоины, RWA, ИИ и DeSci».

С четвертой — о стейблкоинах рассказано столько и так много, что добавить уже, вроде бы, нечего. Но при этом все исследования в основном касаются трех глобальных аспектов:

Но все же есть еще как минимум один тейк, который обсуждается не так часто и не так детально, а при этом играет значительную роль в жизни каждого дефайщика. Это стратегия управления криптопортфелем на уровне стейблкоинов и (не)банальные механики использования. А заодно и понимание, что «стратегии» — набор инструментов и методы их использования, а стратегия — нечто большее. Попробуем собрать ее за три шага.

Итак, начнем: шаг первый — стейблы.

Доллар сэкономленный — доллар заработанный

Легче всего определить опыт любого человека в любой сфере – посмотреть на то, как у него оптимизированы процессы: любой новичок может заработать на крипторынке (или выстраивая кофейню за углом – не важно), но только профи понимают, чего делать не надо, что делать нужно экономно, а где, напротив, следует максимально широко заходить на рынок. Зачем? Чтобы заработанное сохранить, а потом и приумножить.

DeFi – не исключение.

Приведу три примера от своих коллег:

На самом деле подобных историй довольно много:

Пример Owlto: они дают реварды в виде затраченного ETH и/или USDc/USDt, что фактически является бонусом при обменах. И поэтому иногда платите чуть больше сначала, но получаете чуть больше потом.

Если вдруг покажется, что это всё мелочь, то рекомендую изучить вот это исследование: в нём прямо подтверждается, что киты с помощью CURVE-механик тоже не хило экономят на свопах. Подобное можно найти и по другим векторам.

Теперь давайте попробуем зайти со стороны дохода.

Обычные стейбл-стратегии

Чтобы говорить о белом, надо рассказать о НЕ-белом: равно также и с необычными стратегиями (напомню, что под ними понимаются инструменты+методы) — начать следует с обычных. Перечислю относительно стейблкоинов:

№01. Депозиты. Они могут размещаться на разных платформах:

№02. Пулы. Тут все то же самое, но размещать можно по трем векторам:

Один из самых известных ресурсов для поиска EVM-пулов — revert.finance, но можно взять любой другой. Правда, стоит учесть, что в эпоху концентрированной ликвидности недостаточно просто открыть пул по широкой позиции, чтобы получать максимизацию прибыли. Недаром такие инструменты, как Maverick, пробуют автоматизировать «передвижение» ликвидности по трендам.

Поскольку видов AMMs довольно много, то и стратегии здесь могут быть самые разные, но суть у них всегда одна: внес ликвидность — заработал на обороте. Поэтому доход (базово) зависит от комиссии пула и от объема торгов (оборота). Надежность же — от чейна, протокола, срока «службы» пула и TVL. Аудиты, конечно же, приветствуются, хотя и мало что решают на практике.

№03. Farming. О нем можно говорить долго, но вот базовые векторы:

Безусловно, в нынешних реалиях фарминг пробуют прикрепить к самым разным механикам: от лендинга и свопов — до деривативных рынков, поэтому о нем еще поговорим ниже. А равно — в двух следующих частях.

№04. Vaults (хранилища):

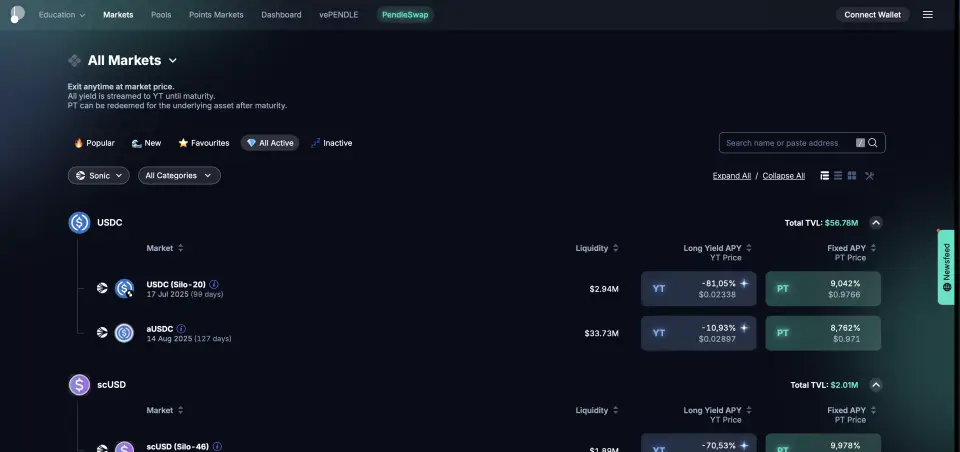

№05. Фиксированная доходность через деривативы. Цитирую: «Среди ключевых угроз — колебания цен на Principal Tokens (PT), которые могут торговаться с премией или дисконтом до наступления срока погашения. Также волатильность токенов с доходностью (YT) оказывает косвенное влияние на стоимость PT, создавая дополнительные риски для инвесторов. Кроме того, высокая степень оверколлатерализации не гарантирует безопасности в условиях массовых распродаж, когда активы залога теряют ликвидность». И все же — это довольно популярная нынче история, особенно на Pendle-фиксациях (см. ниже).

№06. Рост токенов-эмитентов: например, Ethena с их USDe, Ondo и USDY, Berachain с HONEY и Curve с crvUSD.

Нетривиальные практики работы со стейблами

Когда я впервые столкнулся с DeFi — а это было на рубеже 2016-2017 годов, — я едва ли мог представить то разнообразие, которое сложится к 2025 году: AMM и свопы, лендинг (займы) и looping (займы с плечом), фарминг разных сортов и видов, perps-механики, индексные модели и многое другое. С одним стейкингом можно работать на уровне: нативного, ликвидного, рестейкинга и так далее.

Развитие шло как в ширину, так и в длину, и в высоту, то есть возросло не только количество DeFi-примитивов (swap, lend, vault etc), но и количество сетей (Эфириум, Solana, Биткоин — лидеры). Сами сети стали вертикально интегрированы (L0, L1, L2, L3 — уже фактически норма).

Поэтому стейблкоины можно использовать в каждом из векторов:

Чаще всего при этом говорим о классических стейблах: USDt & USDc, но давно есть стейблкоиные коллатеризированные: DAI, USDs etc, а также алгоритмические и гибридные (тот же USDe). Доходные стейблкоины — вообще отдельный тренд: sUSDe, sUSDS, USD0++, sfrxUSD, USR, USDY, slvlUSD.

Доходные стейблкоины

Собственно, именно доходные стейблкоины — первая из (не)очевидных тенденций: конечно, для кого-то поход на Ethena, Frax, Sky, etc так и так закончился встречей подобного рода, но, судя по объемам, многие до сих пор не в курсе. Поэтому то, что для одних впитано — для других даже не началось.

И все же крайне важно подчеркнуть, что сейчас настала эпоха именно доходных стейблкоинов: если в оффчейн-мире надо побороться за ставку в 2-5% годовых в USD, то в криптофшоре вполне можно условно-безопасно получать 10-15% (впрочем, инфлюенсеры выдают цифры в 30-40% годовых — но это ложь, пиар и хайп, назовите, как хотите).

Поэтому давайте попробуем изучить несколько механик такого рода.

HYPE — опасно, страшно и свежо

Если бы не экономический хак со стороны кита — многие бы до сих пор пиарили 15-20% APR на этом сервисе как некую норму. Но практика как всегда расставила по своим местам: во-первых, это не норма, а возможность или даже вероятность; во-вторых, заполучить ее не так-то просто; в-третьих, эта стратегия доходная, но опасная, а не простая, как видится на первый взгляд.

И все же маржинальная торговля требует ликвидности и, в отличие от CEXs, на DEXs ей взяться неоткуда, кроме как от поставщиков ликвидности (LPs). Поэтому первый способ заключается в том, чтобы научиться работать (слово «играть» здесь неуместно) против трейдеров, а это требует трех слагаемых:

В последнем случае подойдут пулы на классических AMM с прогнозируемой доходностью: при этом не всегда даже концентрированная ликвидность (особенно на падающем рынке). Об этом — смотрите выше.

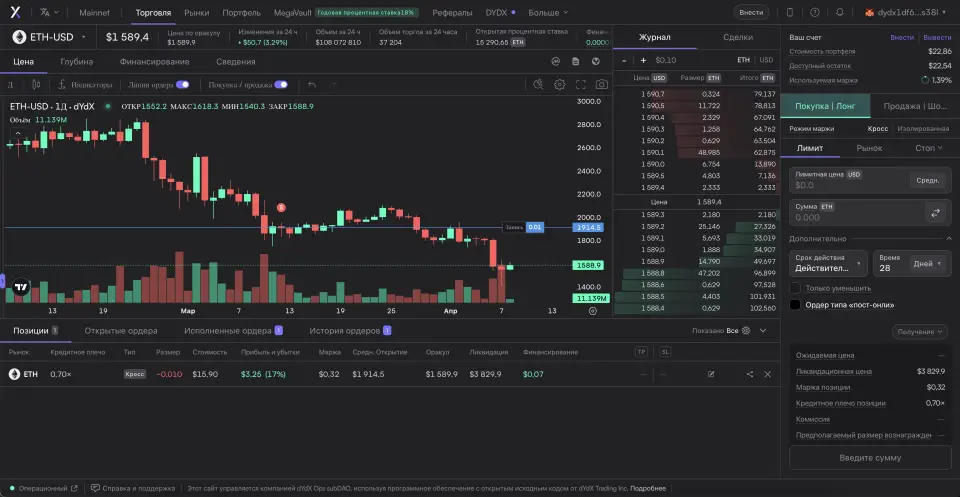

Пример площадки для размещения: dydx.trade/vault. Пояснение: «Это хранилище автоматически торгует на рынках dYdX и получает долю комиссионного дохода. Хранилище стремится к нейтральной рыночной позиции, котируя обе стороны ордербука. Показатели прибыли и убытков будут варьироваться в зависимости от рыночных условий, и существует риск потери части или всех депонированных USDC». Важно, что хранилище управляется Greave Cayman — оператором, который был выбран сообществом dYdX.

Но пойдем еще дальше? Давайте!

Классические дельта-нейтральные подходы

Дельта-нейтральность — это что вообще за зверь? Давайте по частям.

Дельта — мера чувствительности цены позиции к цене базового актива. Проще говоря, дельта показывает, насколько изменится стоимость позиции при изменении цены базового актива на единицу. Упростим:

- У спот-позиции в ETH дельта ≈ +1 — если ETH вырастет на $1, вы заработаете $1.

- У шорт-позиции в ETH дельта ≈ –1 — если ETH упадет на $1, вы заработаете $1.

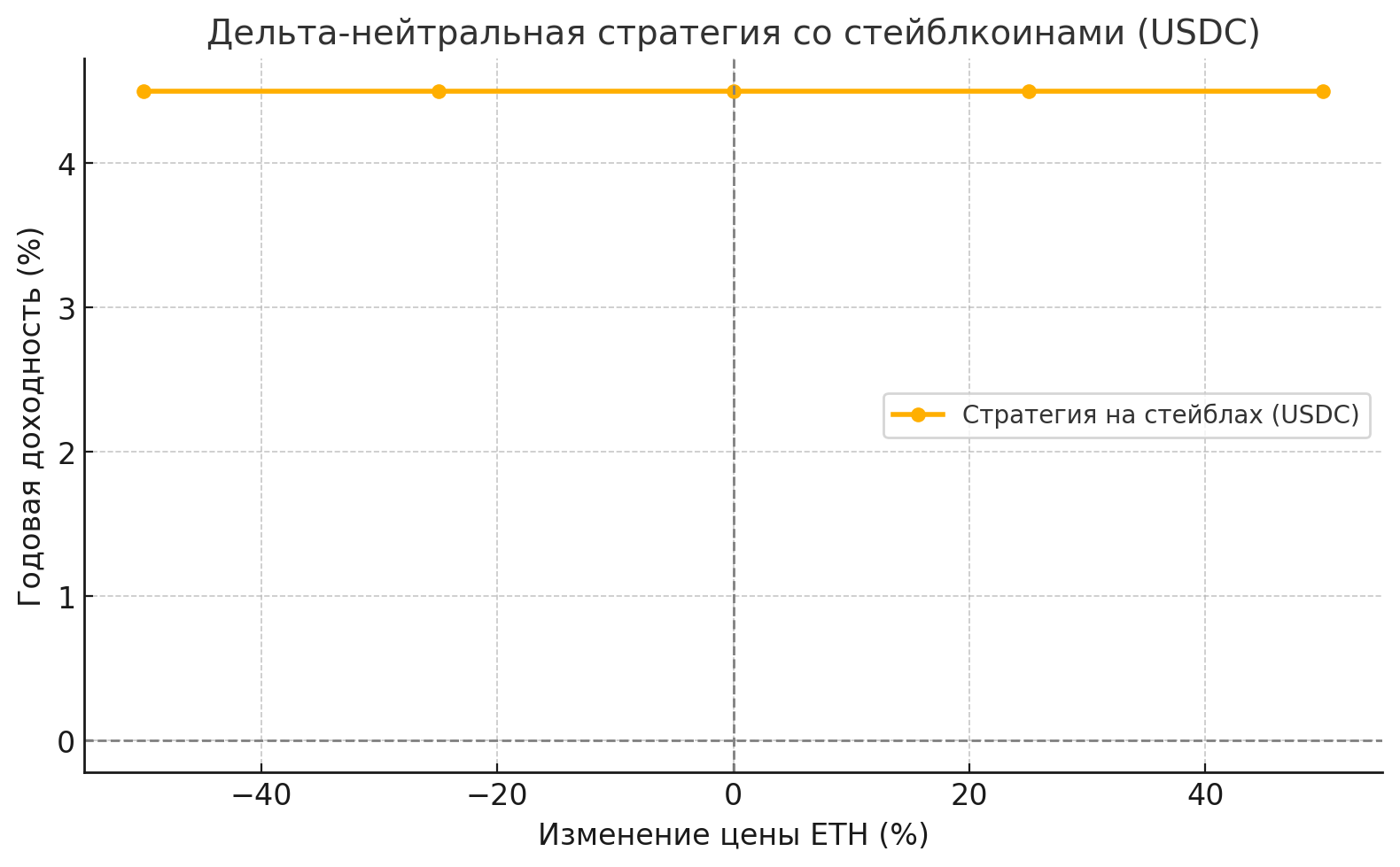

Что такое нейтральная в данном случае? Стратегия называется дельта-нейтральной, это значит, что суммарная дельта ≈0. То есть изменение цены базового актива почти не влияет на результат — прибыль идет за счет других факторов (например, дохода от фарминга, арбитража, премий и так далее). И приблизительность здесь крайне важна! Почему? Потому что волатильность снять на 100% не получится, а значит с ней связанные риски останутся, но вы сможете их минимизировать.

Здесь важно учитывать:

Примеры дельта-нейтральных стратегий в DeFi (на стейблах). Фарминг с хеджем через perps (GMX/Kwenta/dYdX и так далее). Для этого нужно не так много:

- Покупаете ETH / wBTC / другой волатильный актив и кладёте в стейкинг/LP.

- Открываете шорт на тот же актив на деривативной платформе (например, GMX/dYdX).

- Результат: рост или падение цены актива не влияет на ваш итог (дельта ≈ 0). Вы зарабатываете на доходности от стейкинга или LP, а не от движения цены. А также на ставках биржи.

- Поскольку речь идет о USD-стратегиях, то доход нужно будет зафиксировать в USDс/USDt/DAI/USDs и/или любом ином стейбле (зависит от площадки и ваших желаний).

Пример: закинул ETH в LSD-пул (например, stETH), открыл шорт на ETH на dYdX. Зафиксировал доход в USD. (Впрочем, без прямой фиксации в USD стратегия даже более доходная). Вот пример на тестовой сумме — 17% на шорте (но не забывайте, что вас интересует в данном случае не 17%, а сохранение дельта-нейтральности):

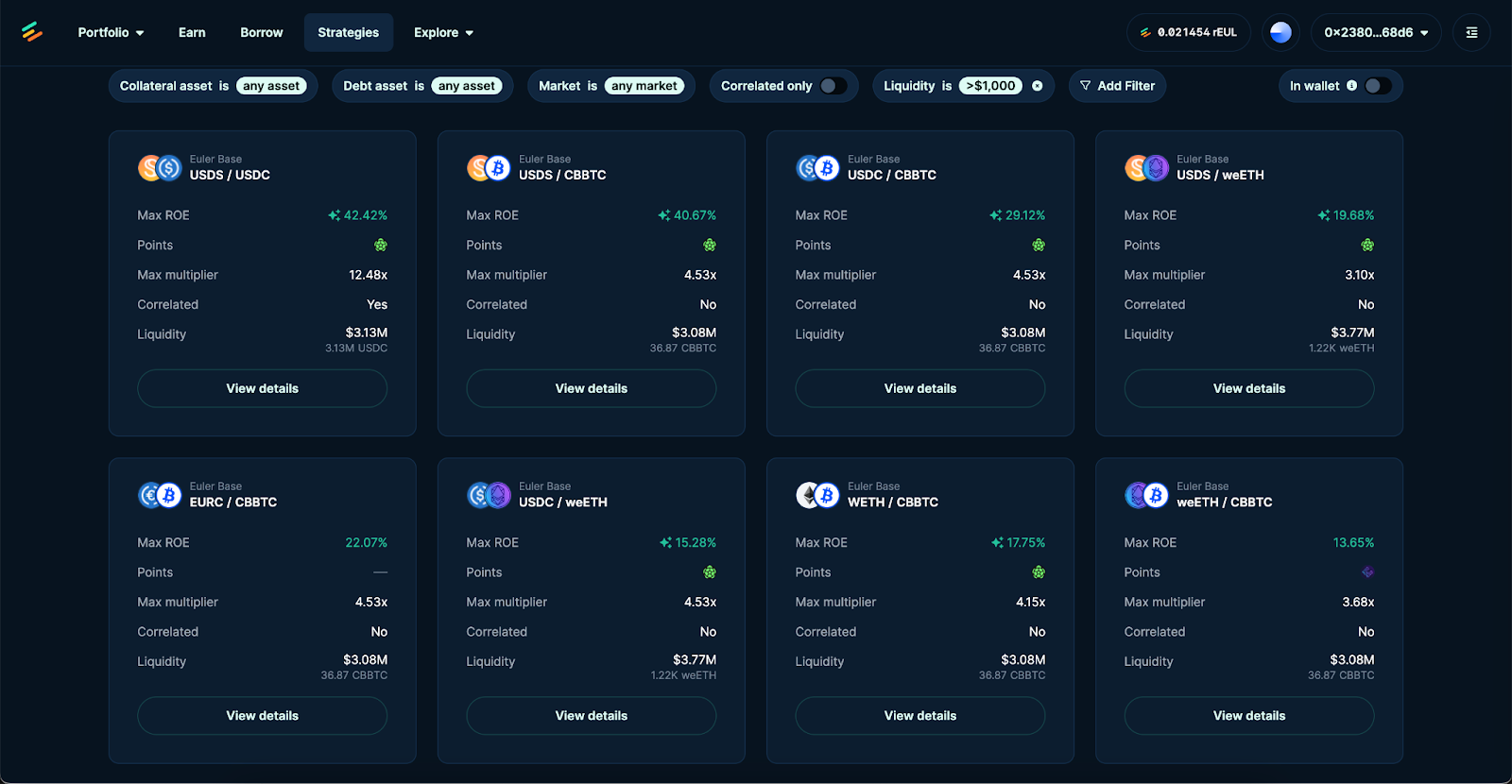

Следующий пример — через кредитование и заимствование (Aave/Compound/Morpho/etc.) Действия стандартные:

Пример: заложили $1000 USDC, взяли $700 в ETH, продали ETH — позиция дельта-нейтральна. Понятно, что подход этот зависит от цикла рынка и от условий платформ, поэтому все чаще последние сами предлагают сформированные стратегии: вот пример с ROE более 42% (на самом деле на него влияют многие факторы, о которых еще расскажу). Но здесь идем не от продажи, а повторения (looping, кольцевания) позиции в стратегии:

Иногда советуют следующий подход: стейблкоин-LP с хеджем через фьючерсы. Действия при этом следующие:

- Закинули USDC/USDT в Curve и других площадках с асинхронными пулами.

- Иногда пул содержит небольшой процент ETH — можно открыть на него хедж.

- Результат: фармите доходность, и при этом движение ETH почти не влияет. Подходит, если пул «почти стейбл», но содержит рисковый хвост.

На самом деле найти подобные позиции довольно непросто, а захеджировать — еще сложнее. Поэтому эту практику не разбираю, хотя и упомянуть должен.

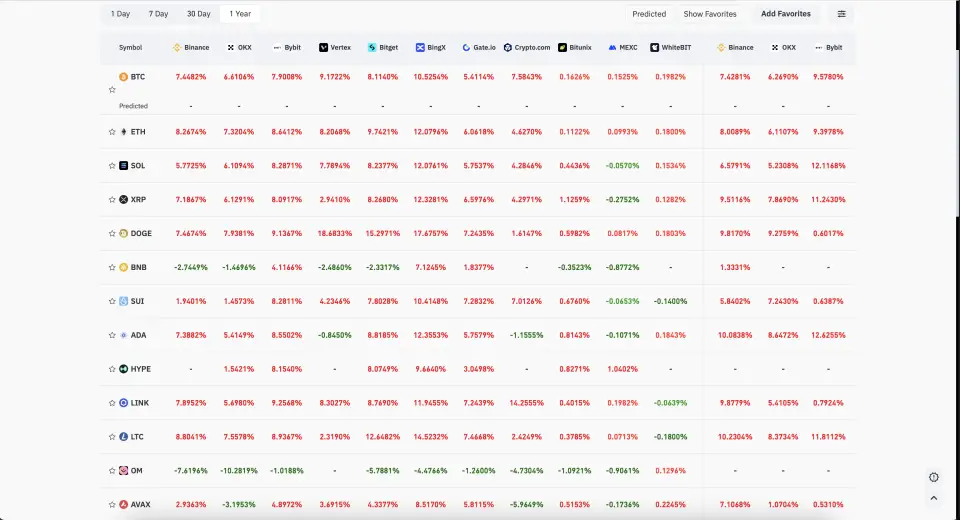

Basis/Funding Rate арбитраж. Сначала — по действиям:

- Лонг на споте (например, покупка ETH).

- Шорт на perps с высокой положительной ставкой (funding rate).

- Результат: Дельта ≈ 0 (лонг и шорт нейтрализуют). Прибыль — от funding rate, если он платится шорту.

- Пример: покупаете ETH, шортите на Perp бирже — зарабатываете на выплатах funding rate.

Но отличие от первого подхода в том, что оба актива торгуются на бирже: такой подход не учитывает волатильность как риск-фактор и многих просто ликвидирует при ее нарастании: притом в обоих направлениях. Особенно, если в одном из векторов будет участвовать биржа без верифицированных оракулов, то есть CEX. Поэтому и этот подход работает, но за ним скрывается крайне рискованная практика. Для USD-механики нужна будет еще фиксация прибыли именно в USD.

Арбитраж процентных ставок между протоколами (Aave/Morpho/Gearbox/Notional) — еще один возможный метод (aka стратегия). Действия и идея здесь следующие: зарабатываем на разнице между ставкой по заимствованию и ставкой по депозиту одного и того же стейбла на разных платформах. Такой себе crosschain-looping.

Пример: берете USDC под 4% годовых на Aave. Кладете эти USDC на Morpho под 5,5% годовых. Дельта по крипте = 0, доход = 1.5% (минус комиссии). Важно: следить за ликвидностью и коллатерализацией (можно использовать Gearbox для плеча). Но подобные расхождения имеют свойство быстро схлопываться, поэтому требуют постоянного мониторинга.

Basis trade между стейблкоинами (например, USDC ↔ DAI/crvUSD/sUSD), или депег-стратегия. Суть: искать разницу в цене или ставках между стейблкоинами, которые иногда торгуются ≠ 1.00. Подобных расхождений найти можно множество: особенно – на новых и не стабильных стейблах. Но главная проблема – ликвидность.

Пример: видите, что DAI торгуется по 0.995, а USDC — по 1.00. Продаете USDC за DAI, затем ждете возврат к паритету или конвертируете обратно с прибылью. Или: берете DAI под 3%, стейкаете в crvUSD vault с доходом 5%. Дельта: по активам нулевая, риск только в де-пегах стейблов.

Подобная механика работала при депеге USDc на 15%, например. Или при расхождениях DAI. А еще на UST, хотя и весьма недолго. Подход требует аналитики исторических данных и количественного прогнозирования.

Стейбл-стейбл LP с хеджем против IL — непостоянных потерь (Curve + Stake DAO / Convex) — еще одна вероятностная стратегия. Идея в том, что вы — LP в пуле USDC/DAI или crvUSD/USDT (или любом подобном), получаете токены LP, которые автоматически хеджатся. (Дополню, что еще можно играть на их стейкинге, а также на взятках и гейджах, но это, как говорится, уже совсем другая история).

Пример: добавляете ликвидность в пул Curve USDC/DAI. Застейкали LP-токены в Convex → получаете доход от трейдов + стимулы. Риски есть, но не самые высокие, дельта ≈ 0, так как оба актива — стейблы. Фишка подхода в том, что на некоторых платформах LP-позиции можно использовать как залог для дополнительной доходности. Начать следует с Velodrome в любом случае, хотя есть куда более сложные механики с тем же акцентом.

Разновидностью можно признать стратегии, где используем пулы со схожими активами, доходность от которых потом фиксируем в USD:

- app.osmosis.zone/pool/803;

- app.beefy.com/vault/curve-moonbeam-f-stdot.

С учетом стейкинг-ревардов можно получить вполне рабочую методологию фиксации. Также разбор делал для отдельного вектора: Compound, Uniswap. ETH-USDt.

Рассмотрю еще ряд подобных стратегий чуть подробней.

Депозит и шорт

Если хочется построить дельта-нейтральную стратегию Uniswap (v.3) и/или любом аналоге, но более безопасно, то обычно следует пройти следующие шаги:

Поэтому такой подход на самом деле выглядит простым и условно-безопасным, но содержит в себе массу связанных рисков и требует внешнего хеджирования (смотрите об этом ниже). Пример можно посмотреть через DeFiLama:

Здесь должны четко понимать разницу между и между: то есть между полной и сокращенной механикой. Одна раскрывает весь потенциал эффективного капитала, другая — скорее выступает испытательным полигоном.

Инсентив — это стейблкоин

Если приглядеться внимательно к Kamino и STRK-выплатам, к завершенной программе ZK Ignate или выплатам на Hydration в DOT, то получим, что любые реварды, инсентивы, бонусы — это по $0 полученные токены, которыми можно хеджировать любые начинания: пулы, хранилища и так далее.

Поэтому стратегия заключается в том, чтобы реализовать лишь часть из них (на растущем рынке, допустим, 10%-30%, а на падающем 30%-50% и более), а часть —оставлять и отправлять в DeFi по описанным выше механикам.

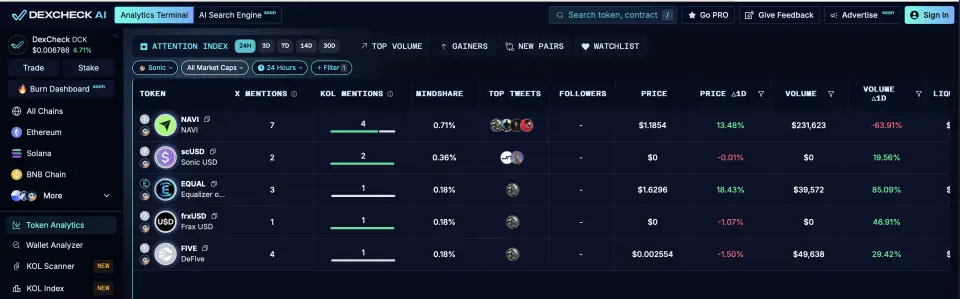

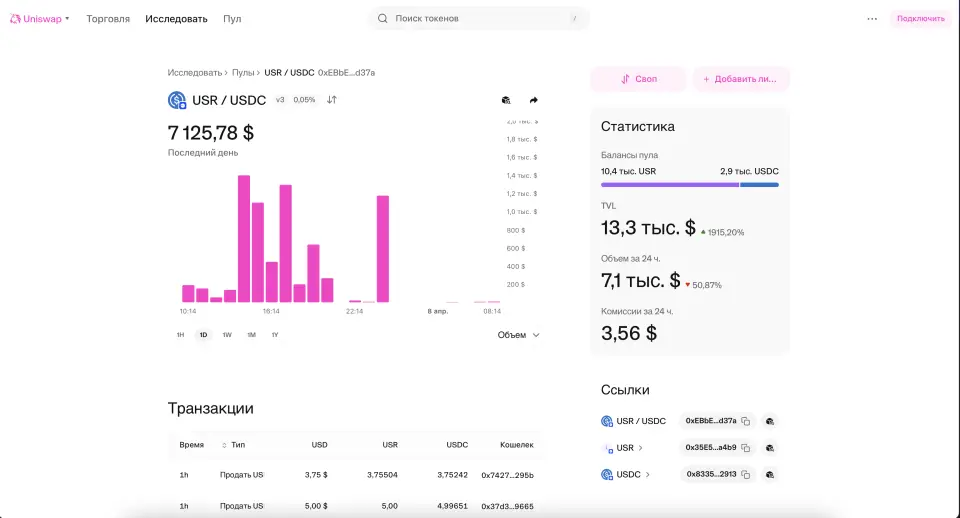

Пулы с низкой ликвидностью и новые стейблы

Обычно о них говорят в разрезе того, что там велики проскальзывания и IL. Но можно ведь посмотреть на это иначе. Вот вам два примера. Первый:

Второй (Uniswap):

Еще один пример — Steem-доллар, который не так давно стрелял. Или анализ dApp-новых: тот же Swaylend — простой депозит в USDC с доходностью в 44% годовых в базовой комплектации. (Повторюсь: реальная доходность может отличаться от заявленной в два-три раза, а в исключительных случаях и в пять-десять).

Многократное использование стейблов

Классический пример:

- Идем на AAVE и закладываем туда в сети Optimism USDc/USDt.

- Двигаемся на Alchemix и там закладываем наши aUSD и получаем alUSD.

- После чего создаем один из возможных пулов.

- И, наконец, добегаем до Velodrome, где блокируем позицию и получаем дополнительные реварды.

В таких схемах важно учесть соотношение базового стейблкоина (USDc, скажем) и деревативных (aUSDc, alUSD), а также стандартные риски пулов и протоколов.

Фиксированный пендель

Поскольку об этом буду говорить ещё не раз, пока — лишь один пример:

Что еще?

Вот несколько неочевидных способов заработка USD на Web3-рынках:

Откуда доходность?

Пожалуй, самый важный вопрос из всех, поэтому о нем будут тезисы еще и не раз. Мои рекомендации сейчас — следующие:

Что повышает доходность?

В общем случае:

Примеры:

Внимание! Будьте бдительны при работе с новыми инструментами.

Риск-менеджмент

Первое. Не более 10% портфеля. Лучше начните с 1% и прибавляйте по 1%, вплоть до 10%, после каждой значимой успешной сделки.

Второе. Проверка — прежде всего. Скажем, вот описание протокола: «Multipli — это протокол генерации доходности, который использует сразу несколько стратегий. Безрисковый арбитраж: когда фьючерсы торгуются выше спота, Multipli продаёт их и покупает актив на споте, фиксируя прибыль. И наоборот. Дельта-нейтральные: например покупает актив на споте и одновременно открывает позицию на продажу на фьючерсах на продажу. Заработок на фандинге. Дельта-лонговые позиции: тоже самое, но с плечами. Например под полученные BTC, Multipli выпускает xBTC. Под обеспечение в виде xBTC покупает BTC, но уже с плечом х2-х3 + хеджирует на фьючерсах». Прикоснусь ли я нему? В ближайшее время — не более чем на тестовые $10-$100, потому что безрисковый арбитраж — это всегда самый высокий риск. Что помогает мне в принятии подобных? 4К-анализ: команда, концепт, коин, код. О нем расскажу отдельно. Но в любом случае свой скоринг у вас должен быть.

Третье. Никаких арбитражных практик на скорую руку, никаких рекомендаций и сигналов и ничего, до чего вы сами не дошли: как говорится, своим собственным умом. И еще одно правило выделю отдельно.

Разбогатейте быстро

Не в смысле за два дня, а в смысле за две минуты: в виде таблицы, модели и прочих расчетов. Возьмите калькуляторы, навроде таких:

- https://defi-calculator.vercel.app;

- https://poolfish.xyz/calculators/uniswap.

И верифицируйте стратегию. А уже потом — идите дальше.

Базовая стратегия стейблкоинов

Итак, теперь от «стратегий» давайте перейдем к настоящей стратегии. Первое, что стоит усвоить в этом случае: если стейблкоин-подход для вас основной, то вы можете работать в статусе спекулянта или трейдера, но не инвестора и/или энтузиаста.

Это ваш выбор. Но все же я бы рекомендовал хотя бы немного оставлять на инвестиции. Да, они имеют повышенный риск (альтсезон, говорят, десять лет ждут), но иначе нет смысла использовать высокорискованные инструменты в высокорискованной сфере, чтобы достигать пусть даже 30% или 70-100% годовых, так как инвестиции дают значительно больше.

Впрочем, настаивать ни на чем не буду. Почему? Смотрите и читайте дисклеймер выше.

И все же вот мой подход к стейблкоинам:

Здесь важно учесть, что стейблкоин-стратегия строится на трех китах:

- Первый — сами стейблы. Скажем, для работы использую USDt, USDc, USDs, USDe, но базовым для фиксации и долгосрочного хранения внутри DeFi является DAI, так как он не подвержен блокировкам даже на уровне интерфейса (как это делает USDs) и бэка (как это делают USDt, USDc).

- Второй — сети: для меня основа — Эфириум. Далее — Arbitrum. Сеть Base использую редко, так как она хоть и L2, но весьма централизованная. Solana & Биткоин применяю для экзотических схем и кроссчейн-механик. Tron не использую вовсе, хотя о популярности его наслышан.

- Третий — приложения. Если приложение не проходит 4К-анализ, то каким бы привлекательным оно ни казалось, я с ним не взаимодействую. В первую очередь это касается механик казино, пулов с мем-токенами, разного рода протоколов со спорной репутацией (как JUP) и так далее.

И того получается простая схема:

Впрочем, сейчас принята тактика горного козла: когда все бегут то в Sui, то в Solana, то в Base, крутят свою ликвидность и в итоге… попадают на ликвидации, как это было в первом квартале 2025 года. После чего — все начинается по-новой.

Какая альтернатива лучше? Выбирать вам. Я же перехожу к выводам.

Выводы

Цель первой части трилогии состояла в том, чтобы показать вам не весь, но большой спектр USD-механик и практик, которые именуются стратегиями. Чтобы донести три простых тезиса:

В следующих частях продолжим, а пока все и

До!